消費税法の勉強法方法について、体験談をふまえお伝えします。

(私は平成29年に合格したので当時の勉強法です。)

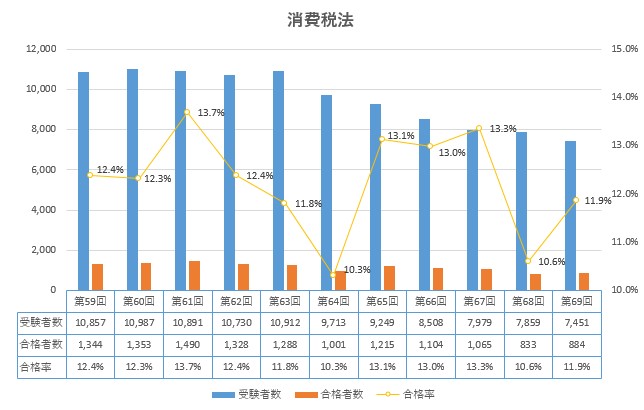

消費税法の合格率の推移

まず初めに消費税法の合格率の推移を確認します。

受験者数が毎年落ち続けていることと直近2年間の合格率が低迷しているところが気になりますね。(受験者数は1万人をきってしまいました、、)

消費税法は税法の中でも一番分母が多く比較的合格しやすい科目なので

分母が少なくなり全体的な難易度が上がる前に突破しておきたい科目です。

消費税法の攻略法

私が受験時代実際に行っていた勉強法をご紹介します。

受験勉強の一助になれば幸いです。

最初のとっつきにくさをいかに乗り越えられるか

消費税法特有であり、税法初めての方はかなり苦労すると思われるのが消費税法の1回目、2回目の授業。

今までやっていた会計の話は全くといっていいほど出てこず、これは課税、これは非課税といったよく分からない話ばかり。

消費税の最初のとっつきにくさは税理士試験でもピカイチだと思います。(←とっつきにくさ部門第一位!)

課税取引だけでも、課税、非課税、免税、不課税があり、

さらに大量の納税義務の免除の特例が襲い掛かってきます。

私もその被害者の一人です。(笑)

実際に非課税の授業中、受講生の半分くらいが違う世界に行っていました。

そしてなんと、2講義目にも関わらず先生が怒るという事態に、、、

余談になりましたが、消費税のとっつきにくい判定関係は後々合否にかなり影響します。

ですので、苦しくても完璧にすることをオススメします。

理論はとにかくベタ暗記

消費税法の理論は基本的にはベタ理論が中心です。

私が受験した平成29年度の試験も例外なく、

第一問は特定資産の譲渡等のベタ中心理論

第二問は事例ですが、計算の知識があれば解けていた問題(課税資産の譲渡等に該当するか 等)

消費税法の理論は特に覚えにくいことで有名(私は法人、相続よりも覚えるのに苦労しました)ですので

どこまで人よりも精度をあげられるかということに重点を置くべきだと思います。

納税義務の免除の特例などは制度創設の背景まで理解する

消費税法の理論は覚えにくさはピカイチですが、暗記量はかなり少ないです。

法人税法と比べると、その差は約2分の1です。

何が言いたいかというと、暗記量ではそこまで差がつかないということです。

必然的に、暗記の精度+α(皆が覚えていないところをどこまで覚えているか)

で合否が分かれます。

私は、直前期からですが、例えば特定新規設立法人の納税義務の免除の特例や簡易課税制度といった

制度創設の背景を理論サブノートに貼り付けて該当理論と同じタイミングで要点をおさえて自分の言葉で書けるようにしていました。

届出関係・申告関係の理論は捨て項目ではない

消費税法では、「用語の意義」、「納税義務」、「税額控除」が重要理論の大部分を構成しています。

逆にそれ以外の細かい理論、特に届出や申告納付といった手続き関係はないがしろにされる傾向にあります。

私の受験時代も、税額控除関係の理論は一言一句書けるのに申告関係になった途端全く書けない受講生が周りにいました。

正直かなりリスキーだと思います。

ただでさえ少ない暗記の範囲が狭い科目ですから、覚えづらいという気持ちは痛いほど分かりますが、ぜひ暗記することをオススメします。

計算は判定関係をとにかく極める!

消費税法の計算を一言で表すと

「判定勝負」

だといえます。

なお、消費税法での判定は以下のようなものがあります。

・課税判定(課税or非課税or免税or不課税)

・納税義務判定(納税義務有or無)

・簡易課税判定(原則課税or簡易課税)

・中間申告の判定(1月or3月or6月or無)

・控除対象仕入れ税額の計算方法の判定(全額・個別・一括)

ざっと列挙しただけでもものすごい量の数の判定ですよね。。

判定関係で合否が大きく分かれる科目なのでとにかく判定を極めることをオススメします。

私は、「一日中納税義務の判定しかしない」というような日を作り判定関係の精度を上げていました。

機械的に計算ができるまで復習を続ける

消費税法の計算は、上述した判定関係さえおさえればあとはパターンに当てはめるだけで攻略できます。

そのためには、一歩先の計算式がすぐに出てくるように何度も何度も繰り返し復習あるのみです。

次の計算式なんだったけ、、となった瞬間負けだと思って勉強することが大切だと思います。

過去問を何度も復習する

税理士試験では、過去問の回転数で勝負が決まると私は考えております。

試験官は3年に一回程度変わりますが、試験傾向は過去の試験委員のものを参考にしているはずなのでそこまで大きく乖離することは滅多にありません。

この点は私も実際に経験済みです。

本試験独特の出題方法にも咄嗟に対応できるよう、

予備校問題だけではなく、過去問を回転させるべきです。

意外とおろそかになりやすい中間納付税額の計算

簡単なようで意外と点数をこぼしてしまうのが中間納付税額の計算です。

私も得意中の得意科目でしたが、直前期に中間納付税額関連でミスを連発してしまっていました。

端数があった場合、合併があった場合、確定消費税額が増減した場合、等

細かいところで罠が仕掛けられているので確実にマスターしたいところです。

以前の本試験でも中間納付税額の正誤が合否を分けた(と噂される)回もありました。

簡易課税制度は満点狙い

簡易課税制度は原則に比べると圧倒的に論点が少ないです。

「売上・仕入」の「仕入」の部分が完全に検討対象外となっています。(だから簡易課税という名前なのですが)

過去にも、簡易課税制度は最終値まで合わせることが合格条件と考えられる試験もありました。

この場合は、取引一つ間違えただけでも致命傷なので満点狙いにいくつもりで復習することをオススメします。

「天然水を瓶詰して飲用として販売」みたいな論点は地味に重要ですよね。

(ちなみに第三種です。私はろ過が必要だから加工→第三種と覚えていました。)

まとめ

消費税法は、税理士試験の中でも比較的努力が反映されやすい試験だと思っています。

判定関係で大きなミスをしない限りは、大事故になる可能性も低いと思います。

理論=とにかくベタ暗記

計算=とにかく判定関係

これらを中心に勉強していただくことを強くオススメします。

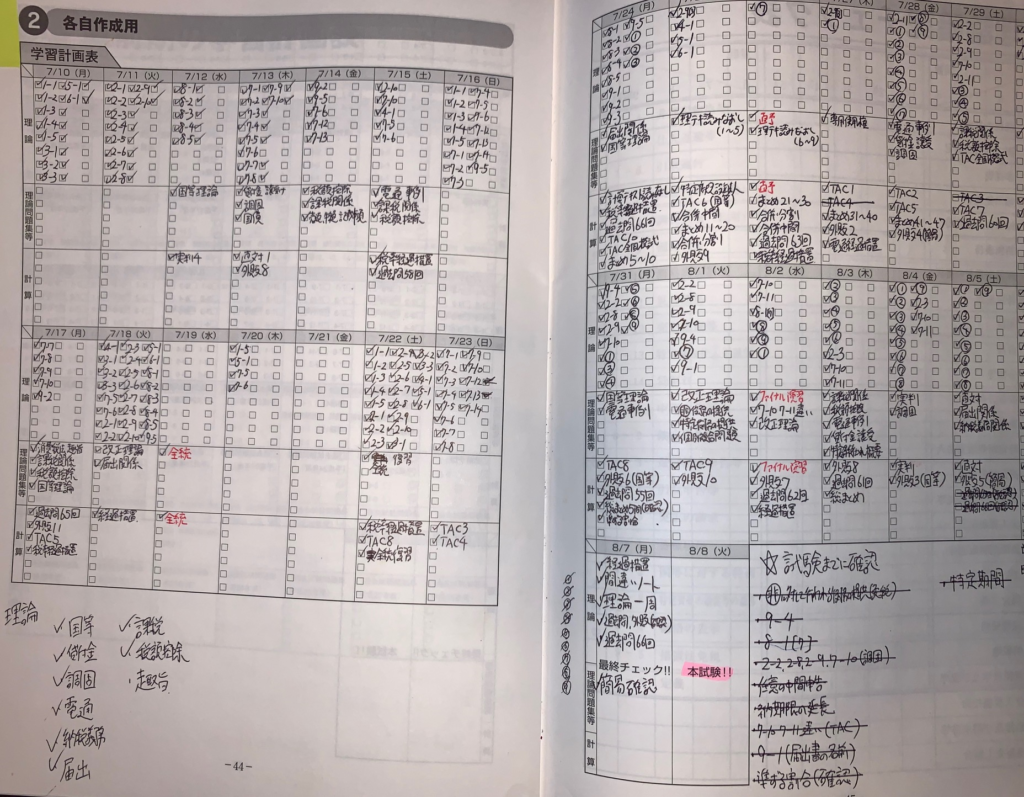

最後に、私が実際に使用していた本試験一か月前からの学習計画表を掲載しておきます。

字が小さいので大きい画像で見たいという方はお気軽にTwitterにDMください。

「努力が報われない」という人を少しでも減らすため、今後も随時更新していきます。

それではグッバイ!