大学院へ通いながら5科目合格を達成した筆者の経験から

をお伝えします。

基礎知識(大学院の税法免除とは)

大学院の税法免除は国税庁HPでは下記の通り記載されています。

税理士法改正により、修士の学位等取得による試験科目の免除制度については、試験の分野(税法科目、会計学科目)ごとに、いずれか1科目(※注)の試験で基準点を満たした者(いわゆる一部科目合格者)が、自己の修士の学位等取得に係る研究について国税審議会の認定を受ける制度に改められました。国税審議会から認定を受けた場合には、税法科目であれば残り2科目、会計学科目であれば残り1科目にも合格したものとみなされて試験が免除されます。

参照:https://www.nta.go.jp/taxes/zeirishi/zeirishishiken/qa/qa06.htm

(※注) 税法科目にあっては、所得税法又は法人税法以外の科目でも構いません。また、試験合格の科目と研究の内容が同一(例えば、所得税法に合格した者が所得税法関係の研究をするなど)であっても構いません。

なお、税法免除とは別に会計科目の免除制度(1科目免除)もありますが費用対効果が低すぎると考えるのでこの記事では除外します。

税法は3科目中1科目のみ取得すればよいということになっていますが科目は何でも問題ありません。(会計科目2つは必須です。)

例えば

このような組み合わせが考えられます。

私が通っていた大学院では、②、③のパターンが大多数を占めていました。

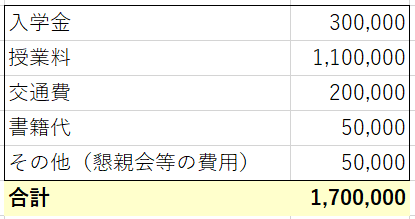

大学院で税法免除を受けるためにかかる費用(諸費用込み)

大学院を検討する上で欠かせないのが、「お金」の話ですよね。

このように条件一つでもかなり変わってくるので一概には言えませんが、

ご参考までに私のケースをご紹介します。(都道府県立・夜間)

決して少なくない金額ですね。

私の場合は都道府県立大学なので、私学や全日制になるとその分金額も膨れ上がるイメージです。

費用面についてはこちらの記事で詳しく解説しています。↓

大学院で得られる知識

院免除は、税理士業界ではまだまだ蔑まれる傾向にあります(私が5科目目指した理由の一つでもあります)が、大学院に行かないと得られない知識もあります。

そもそも税理士試験の勉強は法人税法以外は暗記勝負みたいなところがあるので実務に出てから使えない知識が少なからず存在します。(そういう試験だと割り切ってください、、)

一方で大学院では法律家として重要な法的思考をメインに学びます。

フツーに5科目とってフツーに税理士事務所で働いている方で

「租税法律主義」

という言葉を耳にしたことがないという方は多いのではないでしょうか。

租税法律主義は税法の根幹となる考え方です。

〔納税の義務〕

http://www.shugiin.go.jp/internet/itdb_annai.nsf/html/statics/shiryo/dl-constitution.htm#7sho

第三十条 国民は、法律の定めるところにより、納税の義務を負ふ。

〔課税の要件〕

http://www.shugiin.go.jp/internet/itdb_annai.nsf/html/statics/shiryo/dl-constitution.htm#7sho

第八十四条 あらたに租税を課し、又は現行の租税を変更するには、法律又は法律の定める条件によることを必要とする。

日本国憲法で国民の三大義務の一つとして、「納税の義務」が課されていますが、法律の根拠がなければ、国も税金を徴収することができない、という考え方です。

砕いた言い方でいうと、

「そんなこと法律のどこにも書いていないやん!!デタラメに税金とるな!!」

ということです。

大学院では、裁判で争われた事例(「判例」といったりします。)を毎日のように調べることになります。

恥ずかしながら、私も大学院入学の時にはかなり無知だったので、

「棄却」と「却下」の違いも分からず指導教授に幾度となく呆れられました。

大学院で得られる知識については、書き出すとキリがないので(それくらい濃かったです。)別記事でもご紹介しています。

大学院税法免除のメリット・デメリット

大学院で税法免除を選択するメリット・デメリットは人それぞれですが、

一般的に当てはまると思われるものを箇条書き形式で記載しておきます。

メリット

大学院のメリットをご紹介します。

✔ ほぼ確実に2科目手に入る(何にも代えられないメリットですね)

✔ 法的思考力が身につく

✔ 過去の判例を見るので将来の税務調査対応にも役立つ

✔ 何年も落ち続けた場合と比較すると金額をおさえられる(200万円で2科目買うイメージ)

✔ 高卒や偏差値が低い大学卒の場合、学歴が更新される(自分の場合そうでした。)

✔ 受験生活の終わりが明確になる

✔ 業界の横のつながりができる(私は今でもよく飲みに連れて行ってもらいます)

デメリット

続いて、大学院のデメリットです。

✔ 修士論文が本当に苦痛(答えがないものを自分で作る大変さは計り知れません。。)

✔ 税法と関係ない授業を受けなければならない(私の場合スポーツ化学みたいな授業も必須でした。。)

✔ 確実に2年間かかる

✔ ある程度のお金がかかる

✔ 院免除が確実に受けられるとは言えなくなっている(最近厳しくなっているみたいです。)

✔ 指導教授によって当たりはずれがある(私の場合2年間いじめ続けられました。。)

✔ 在学中の2年間は論文執筆+通常授業のダブルパンチでプライベートが本当になくなる

✔ 官報合格者からたまに蔑んだ目で見られる(これは本当に気にしなくていいと思います。)

いかがでしょうか。一長一短で本当に悩ましいところですね。

人生の大切な選択肢の一つですからたくさん悩まれることをオススメします。

筆者おすすめの選択肢

ここからは私個人の意見です。

私はこのように考えています。

また、大学院で免除を選択される方は、

ご自分で簿・財・「消」を選択されることをお勧めします。

消費税は税法の中で最も分母が大きく、週一科目、かつ理論がベタ中心なので努力が反映されやすい科目です。

それぞれご事情があるかと思いますので上記を王道パターンとし、検討してみてはいかがでしょうか。

また、TwitterのDMなどでご相談いただけたらお返事させていただきます。

それではっ!

修士論文のテーマ選びで迷っている方はこちらの記事も参考にしてみてください↓