税理士試験 科目選択戦略

税理士試験の科目選択についての戦略をお伝えします。

本記事では、必須科目である簿記論、財務諸表論及び

選択必須科目である法人税法、所得税法を除いた残りの2科目の選択戦略について解説します。

科目選択が税理士試験を左右する

税理士試験では、ご自分でどの科目を受験するか選択することができ、

この「選択」が合否に非常に重要な影響を及ぼします。

試験科目は全ての科目にそれぞれに特徴があり、

例えば、

・国税徴収法は全て理論問題(計算はありません。)

・消費税法の受験者数は税法科目ではナンバー1

このような具合です。

勉強を始めてから、「この科目は自分に合わなかった」、「ボリュームが多くて間に合わない」といったことがないように

税法の科目の選択についての戦略をお伝えします。

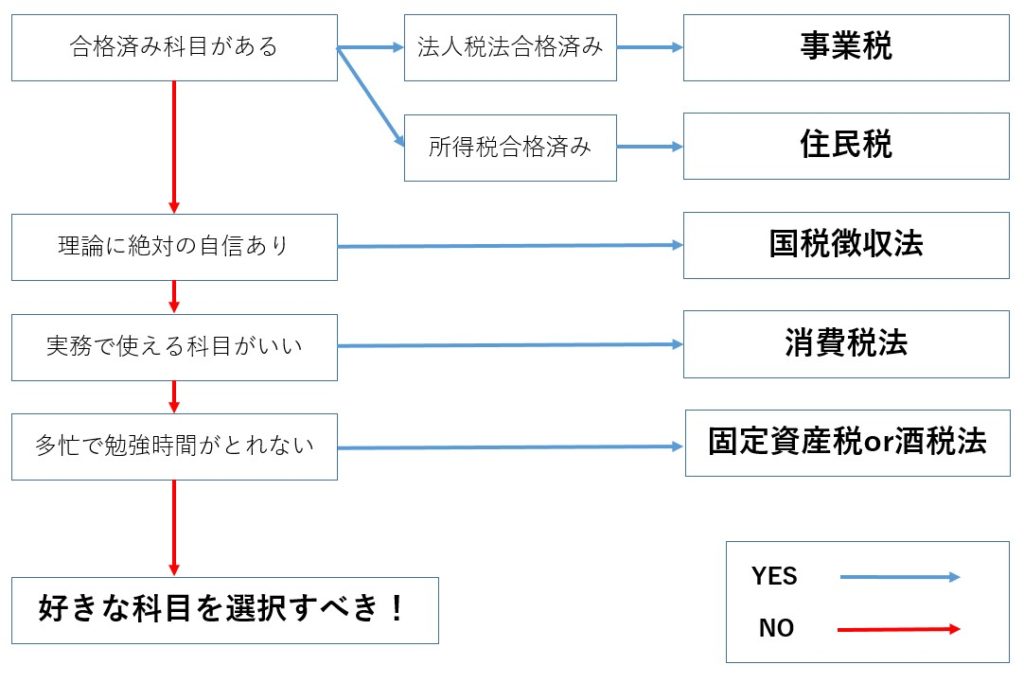

最後には簡易ワークフローも掲載していますので迷った方は是非試してみてください!

科目選択戦略

税理士試験を受験している方には、社会人の方、専念生の方、相続特化事務所勤務の方など様々な方が存在します。

つまり、人によって受けるべき科目は異なります。

今回は様々な角度から戦略を検討しましたのでご紹介します。

既に合格済み科目がある

法人税法を既に合格済みの方は事業税、所得税法を既に合格済みの方は住民税といった選択は非常に有効です。

事業税は法人税法の知識、住民税は所得税法の知識が生かされるからです。

一方で、事業税や住民税は受験者数が少ないので必然的に合格者数も少なくなります。

つまり、事業税、住民税は法人税法、所得税法を合格してからもしくは同時並行で受験される方が大半を占めますので

法人税法、所得税法を勉強する前に受験するのは無謀といえるでしょう。

理論が圧倒的に得意

理論が圧倒的に得意な方は、国税徴収法一択で間違いないでしょう。

税理士試験は、基本的に計算+理論で構成されているので、どうしても計算の出来が合否に影響を及ぼします。

しかし、国税徴収法は全て理論で問題が構成されています。

本試験での事故率を極限まで下げたい

本試験ではどうしても緊張がつきものです。

本試験直前まで悠々とできていたことが本試験が始まった途端別世界となります。

そんな本試験の異様な雰囲気にのみこまれて事故を起こしてしまった方も少なくないのではないでしょうか。

国税徴収法は理論のみで、例年難解な問題は出題されておりません。

・本試験で手が震えて電卓を打ち間違えた

・計算が思ったより難解で理論の時間配分を間違えた

といった事故を少しでも防ぎたいのであれば国税徴収法をオススメします。

また、国税徴収法は理論科目のみですので通勤時間や隙間時間を勉強に充てることができたり、

予備校の理論専用自習室が使えるので自習室が確保しやすいというメリットもあります。

受験生が多い科目を選択

税法科目では科目によって受験者数に大きな違いがあります。

多い科目では約8,000人、少ない科目では約400人となっています。

税理士試験は相対試験ですので上位何%といった具合で合格者が決まります。

例えば合格率を10%とすると

10,000人の受験者がいれば1,000人合格

1,000人の受験者がいれば100人合格

このようになります。

合格人数だけみれば、明らかに前者の方が受かりやすいですよね。

このように、できるだけ受験者数(分母)が多い科目を選択するというのも一つの手です。

ちなみに、税法では消費税法の受験者数が圧倒的に多いので

少しでも合格する確率を上げたいという方は消費税法をオススメします。

知識を実務に直結させたい

税理士試験はあくまでも税理士になるための「手段」に過ぎません。

税理士試験を突破することがゴールではありませんよね。

つまり、将来を見据えて科目を選択することも一つの大切な戦略となります。

例を挙げるとするとこんな感じではないでしょうか。

相続特化型事務所に就職すると決めているのであれば相続税法

大手の税理士法人に就職したいのであれば外形標準課税の知識が生きてくるので事業税

「実務を見据えて科目選択をしたいけどまだ就職先も考えていない!」

という方は、消費税法をオススメします。

消費税法は税理士の仕事をする上で必ずと言っていいほど使う知識であるにも関わらず

独学では少しとっつきにくいことが大きな理由です。

ライバルのレベルの高さ

税理士試験で最終科目に選択される科目は一般的に非常に競争率が高いです。

では何が最終科目に選択されることが多いかというと

ずばり相続税法です。

ちなみに私も相続税法を最終科目に選択しました。

相続税法が最終科目に選ばれやすいこれ!といった理由は特に見当たりませんでしたが、、、

最終科目に選ばれやすいということは、裏を返せば数々の勝負に勝ってきた猛者が集まっているということです。

考えただけでもぞくぞくしますよね、、

なるべく競争率が高い科目を避けたいという方は、ぜひ相続税法を選択しないことをオススメします。

また、相続税法と同様に事業税と住民税も最終科目に選ばれやすい傾向があります。

社会人で勉強時間が確保できない

社会人で勉強時間が確保できない方はミニ税法(事業税・住民税・固定資産税・国税徴収法)をオススメします。

理由は単純で、ボリュームが多い科目を選択すると

「そもそもスタートラインにすら立つことができない」

からです。

スタートラインに立てないということはまぐれで合格する可能性すらありません。

ここで注意していただきたいことは

ミニ税法は学習範囲は比較的少ないですが競争率は本当に高いです。

なので、時間がないからといってミニ税法を選択することは逆に遠回りになる可能性があるということも頭に入れておく必要があります。

結局はやっぱり好きな科目!

様々な科目選択の戦略をお伝えしてきましたが、

私が税理士試験を受け終わって思うことは

やっぱり好きな科目を選択するのが一番だということです。

好きな科目であれば、興味が出て勉強意欲も湧きますし、理解のスピードも桁違いに早くなります。(体感ですが、、)

筆者の科目選択戦略のご紹介

ご参考までに、私はこのように科目を選択しました。

簿記論、財務諸表論・・・必須科目

法人税法・・・税理士試験の最難関と言われる試験に挑戦してみたかったから

消費税法・・・実務でよく使うと聞いたから&授業が週一回のペースで自習時間が確保しやすかったから

相続税法・・・かなり興味があったから

まとめ

いかがだったでしょうか。

税理士試験の科目選択は今後の人生の計画を立てる上でも非常に重要なことだと思います。

最後に私が作成した簡易フローチャートを掲載しておきますので

科目選択に迷っている方は是非お試しください。

それではっ!